过去一年,CDMO行业可谓是风雨飘摇,前有产能过剩订单下滑,后有行业龙头药明康德被重点针对。

3月29日,路透社独家报道了关于药明康德风波的一些细节。文章指出,在之前的一次秘密简报会议上,药明康德被指控在美国从事违反美国安全的活动以及非法转移客户的知识产权。知识产权是医药行业发展的基础,CDMO服务本身更是依赖于知识产权而存在的。这样的指控对于药明康德来说无疑算得上是无妄之灾,更让行业的发展前景蒙上阴影。

龙头海外遇阻,必然会加剧国内市场的内卷,然而就在这样的大环境下,一些中小型CDMO企业如东曜药业却逆势上扬,依靠在细分赛道的差异化优势在这个寒冷的大环境下实现了业绩分化。或许它们的破局之路能给CDMO行业未来的发展带来一些启示。

截然相反的用人走势,反映出当下国内CDMO行业的动荡态势。

3月18日,最近处于风口浪尖的药明康德发布了2023年业绩,营收首破400亿,剔除新冠商业化项目后收入同比增长25.6%,净利润超100亿。只是市场并不买账,股价未见起色。

躲在营收数据背后的客户数据,是市场对于药明康德的担忧。

据财报数据,2023年药明康德的收入结构由美国客户(收入261.3亿元)、欧洲客户(收入47.0亿元)、国内客户(收入73.7亿元)和其他地区客户(收入21.4亿元)组成,相较2022年均有不同程度上涨。

也就是说,来自海外的收入在药明康德的营收占比超八成,而美国客户的营收又占海外营收的65%以上。同时,财报还透露有98%的营收来自老客户,而新客户的营收仅有7.1亿元。

尽管从绝对数量上看,新增1200家新客户并不少,可在这个多事之秋,市场更在意的是相对2022年1400家新客户减少了约200家,而这个减少的趋势会不会成为今后的常态?另一方面,国内新药研发业务板块2023年下降了25.08%,也让市场怀疑即便《生物安全法案》不会继续发酵,可公司的长期高增长态势是否会就此放缓。

员工人数的降低也在某种程度上印证了市场对于企业的担忧。

财报显示,截至2023年末,药明康德雇员人数为41116名员工,相比2022年底44361名雇员减少3245人,其中亚洲地区雇员的减幅最多,达2962人。尽管人员的流动是行业正常的状态,但在当前的大环境下,招聘少而离职多,也反映了当下企业正在经历动荡。

与此相对的,作为CDMO行业新人的东曜药业却宣布CDMO团队人数逆势新增34%。增员后的东曜药业CDMO业务板块人数达到464人,已经占到了全公司总人数的84%,同时,CDMO核心团队人才留存率达95%。支撑东曜药业扩充团队的底气,源自其CDMO业务的大幅增长。据财报数据,东曜药业CDMO业务同比增长94%。

药明康德的减员与对2024年业绩的保守指引印证了CDMO行业依然处于困境期的现状,而东曜药业CDMO业务的逆势增长和团队增员则表明了在当下这个阶段,对于行业里的中小企业来说,主动应变找寻破局点才能在行业普遍低迷的情况下走出不一样的步伐。

随着小分子CDMO业务的走弱,技术壁垒更高的大分子CDMO业务开始成为各家CDMO企业发展的目标。

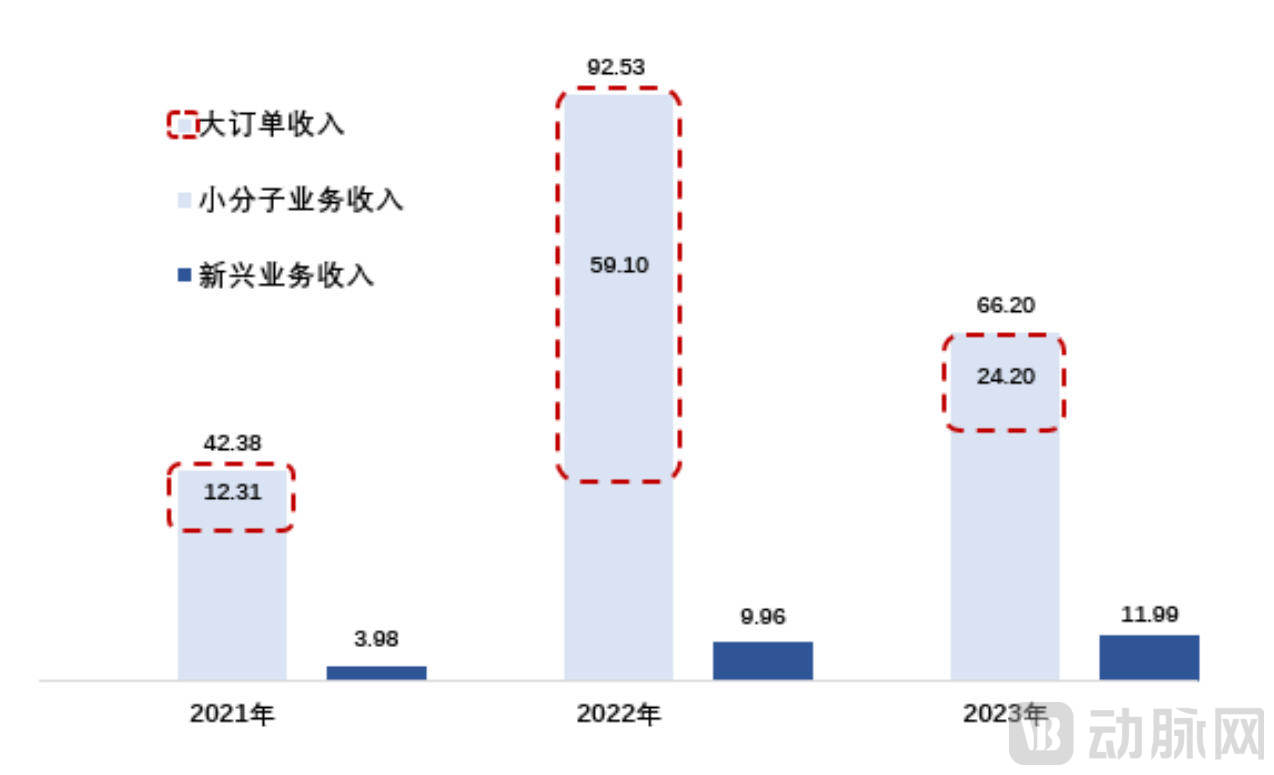

小分子CDMO技术壁垒不高,参与者众多,产能已然过剩。2023年,包括凯莱英、博腾股份等头部CDMO企业的小分子业务都大幅下滑,前者小分子业务营收66.2亿元,同比下降28.5%,而后者在其业绩预告中透露整体营收同比下滑45%~50%。

凯莱英近3年各业务板块收入情况,图源企业年报

反观大分子领域,由于其结构复杂、研制标准严苛、配方分析技术难度升级,符合GMP的药物制造过程技术壁垒较高,因而对专业CDMO服务更为依赖。特别是去年大火的ADC药物,随着产品逐渐进入商业化阶段,其CDMO需求还将进一步释放。

3月25日晚,国内ADC CDMO头部企业药明合联发布了上市后的首份年报。报告期内,药明合联实现营收21.24亿元人民币,同比增长114%;经调整净利润达4.12亿元人民币,同比增长112%。

药明合联和东曜药业的财报数据,充分说明了深耕CDMO细分领域也能够带来高业绩回报。

之前,市场普遍认为国内CDMO的高增长时代已经过去,但ADC CDMO赛道似乎是个例外,即便是放在药明系内部来看,也是如此。

不管是已经发布年报的药明康德还是2023年营收同比仅增长11.6%的药明生物,无一不在佐证市场对于CDMO行业增速已经放缓的观点,而药明合联的亮眼业绩,既有ADC高景气度的原因,也离不开药明合联一直以来持续对ADC CDMO一站式服务能力的建设。

2023年,药明合联新签订50个项目,综合项目数升至143个,包括84个临床前(IND前)项目、38个I期项目、21个临床II期和III项目,包括5个生产工艺验证(PPQ)项目。截至2023年,高质量客户累计达345家,包括国际制药公司和创新型生物技术公司,累积赋能客户递交55份IND申请。

随着新增项目的加入以及现有项目推进至后期阶段,药明合联IND前、IND后服务收益分别为9.27亿元和11.97亿元,较2022年分别同比增长了143.20%和96.47%,未来的商业化增长也有较高的预期。此外,截至2023年底,储备订单金额增长82%至5.79亿美元,也为未来维持高速增长势头打下良好基础。

不仅是药明合联,另一家全力投入ADC CDMO业务的东曜药业也获得了高业绩增长。

2023年,东曜药业CDMO业务收入人民币1.41亿元,同比增长94%,剔除非经常性因素影响,2023年全年收入同比增长达101%,实现了翻倍。同时,CDMO业务增速高于行业平均,呈现强劲的发展态势。在手项目65个中,ADC项目收入及项目数占比均提升至65%;全年新增项目39个,其中ADC项目新增30个,与康方生物、映恩生物、智核生物、诗健生物、宜联生物等多家Biotech达成长期稳定的合作关系。

目前,东曜药业开拓的ADC CDM项目中,成功获得4个pre-BLA(上市前临床申报)项目,累计6个pre-BLA项目并锁定未来商业化生产。东曜药业早年也ADC药物开发起家,自2020年开始战略转型提供ADC CDMO服务,短短三年时间就实现收入过亿,并且累积了近100个项目,可谓是精准踩中了风口。

在行业大环境低迷的2023年,还能保持100%增速的CDMO企业可谓凤毛麟角。随着产业的发展升级,CDMO行业的结构性调整将不可避免。

如果说头部企业们依靠先发优势依据木桶原理补齐自身各种短板并获取了市场份额,那后来者如东曜药业则是选择了建立长板优势在细分领域单点突破的打法。

靠低价赢取订单并不能持久,专业化能力才是打造持续竞争力的关键。

如果说药明合联背靠药明系这棵大树好乘凉,那东曜药业在CDMO领域的逆势增长则是国内市场当下大环境下,一家后来者如何破局的经典案例。

作为一家药企,东曜药业和国内其他Biotech一样拥有一个Pharma梦,因此在发展过程中少不了建厂扩产能的阶段,可当资本市场逐渐冷静之后,这些过剩的产能却成为企业的包袱。是停工停产还是打包卖掉,亦或是转行做CDMO,无论走哪条路似乎都有不小的问题需要解决。

彼时ADC作为新兴赛道,可提供服务的CDMO企业并不多。东曜药业认为国内ADC高质量服务体系尚未建立,而自己之前在ADC研发上的投入对于转型CDMO来说有一定的差异化优势。

东曜药业先是逐步处理掉自研管线,卖的卖停的停,包括处于临近上市的ADC产品TAA013,之后将资源聚焦到CDMO上,持续建设CDMO产能,并投入建设研发中心及ADC产线。

如今,研发中心已于2023年投入运营,而ADC产线方面,东曜药业已拥有2条ADC产线和2条抗体产线;抗体原液年产能30万升,制剂年产能2000万支;ADC原液年产能960公斤,制剂年产能达530万瓶。

从2020年决定转型CDMO开始,东曜药业当年CDMO业务收入仅为642万元;到2022年,CDMO业务收入为7254万,相较2020年增加了10倍以上。2023年,再次同比增长94%,达1.4亿元。仅仅3年后,转型的东曜药业便成为国内ADC CDMO行业中的重要参与者。

东曜药业的转型成功并非个例,还有一批企业也瞄准了ADC CDMO进行重点突破。

如早期专注于小分子药物的皓元医药,也是国内较早开展ADC Payload-Linker研究的企业之一,之后搭建了ADC Payload-Linker CDMO一体化服务平台,提供相关的ADC CDMO服务。

截至2023H1,皓元医药库存Payloads超80个,库存linkers超400,并有1000多项Payload-linkers合成经验,开展了多个高难度ADC小分子毒素的研发工作,并完成了ADC偶联及检测平台的初步搭建。仅2023年上半年,皓元医药承接ADC项目超60个,合作客户超570家,同比增加了48.32%。

2023年,第4条新ADC生产线投入运营,ADC GMP生产能力大幅提高。得益于此,皓元医药营收18.79亿元,同比增长38.36%。此外,皓元医药还成立了重庆皓元子公司,致力于打造商业化的ADC抗体-偶联-灌装的一体化平台,提供研发生产全流程一站式CDMO服务。

另一家初创企业皓阳生物于2023年10月完成近2亿元的B+轮融资,此次资方中有康哲药业,而在之前的融资中,乐普生物也有参与。吸引他们的,是皓阳生物坚持聚焦大分子生物药CDMO领域,不断磨炼自身的核心竞争力。2023年11月,皓阳生物ADC生产车间升级完成,年生产可达50批次。

2023年,皓阳生物ADC开发项目交付了350余项。杭州总部拥有自主开发的可商业化授权的高表达稳定细胞株平台和工艺开发平台,建有完善的250L和500L规模原液和成品GMP生产线。同时皓阳生物还计划建设6条2000L商业化生产线,预计于2024年底陆续投入使用。

单个企业的成就离不开时代赋予的风口,而在当下这个节点,ADC就是最强的风口。在多家拥有ADC服务的CDMO企业中,虽整体业绩有所下滑,但ADC板块普遍作出了重要贡献。包括凯莱英、博腾股份在内的多家头部CDMO企业,也在积极引入外部资源加速发力ADC产能的建设。

ADC CDMO的强势崛起已经表明,面对大环境的不确定性,只有将自身在细分赛道的优势做到极致,依靠足够长的长板优势才能深度绑定客户,趟过周期。

尽管欧美市场具有一定的联动性,也有脱钩的风险,可国内CDMO企业2023年在欧洲的业绩还处于增长态势。如药明生物欧洲市场收入同比增长101.9%,凯莱英欧洲市场营收同比增加57.1%,康龙化成欧洲营收同比增长 24.4%,甚至备受打压的药明康德来自欧洲的营收也同比增长了12%。

吸引客户继续合作的,除了过往订单的高质量交付,还有国内企业对于新兴赛道的提前布局。例如随着司美格鲁肽在全球范围内的热销,直接引爆了多肽类药物生产和研发服务需求的增长,同时也让有此布局的CDMO企业开始收获订单。

以凯莱英为例,虽然过去的优势业务小分子CDMO在剔除大订单后同比增长了25.6%,但真正值得关注的是新兴服务同比超20%的增长。其中多肽/GLP-1相关业务是凯莱英未来的战略重点。

一方面,凯莱英在加快多肽商业化产能建设,预计在2024年上半年达到14250L的产能以满足项目需求。另一方面,针对多肽领域技术要求较高的分析、分离纯化,也在持续巩固建设团队交付能力。同时,在新技术方面,也着手研究液相合成、酶法合成、酶和液相合成组合等高效技术路径。

不仅仅是凯莱英,包括诺泰生物、昂博制药、圣诺生物以及九洲药业等企业都在着手建设多肽CDMO的技术能力。

ADC和多肽这类具有高技术壁垒细分赛道的爆发,在某种程度上给了CDMO企业新的机会。对于老牌企业而言,在新的细分赛道上着手建设技术能力,依托自身过去在行业积累的资质与合作经验,能快速打开第二增长曲线。对于新兴的中小型CDMO企业,在细分赛道建立起自身的长板优势,并将其融进分工协作的产业链中,与其他企业共同快速成长。行业发展到今天,硬件方面的成本,工程师的红利,各家都大差不差,谁家的长板足够长,才有可能吸引更多的合作伙伴,在行业调整中脱颖而出。

上一篇

上一篇 下一篇

下一篇