作者:张晓旭

信销网经授权发布

当我们谈起互联网医疗,首先联想到的一定是在线问诊。不过,单纯的在线问诊很难支撑一家企业的规模化营收和盈利。

经过多年演进,互联网医疗公司普遍建立起了从在线问诊、处方开具、购药配送到慢病管理或健康管理的服务体系。这些服务内容可能存在于大多数互联网医疗公司,但各家公司却因为初始起点、优势资源等的不同,演化出不同的战略模式。

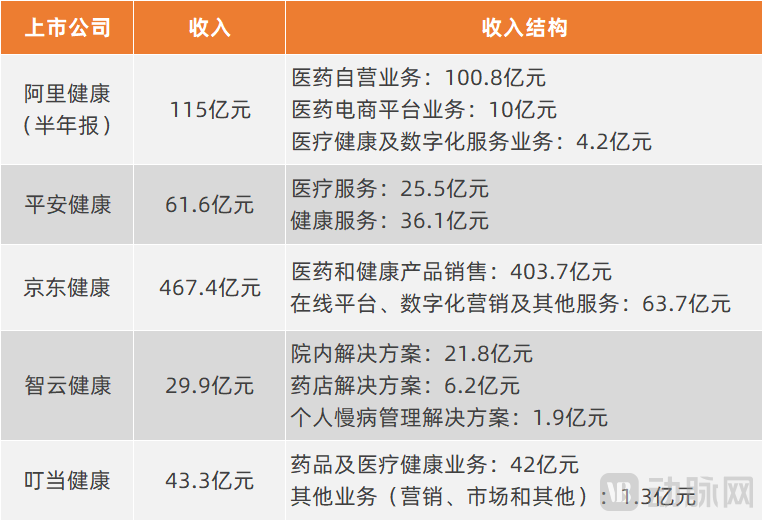

从多家大公司的发展现状来看,互联网医疗已经形成了“多极分化”的局面。分化情况是怎样的?动脉网以阿里健康、平安健康、京东健康、智云健康、叮当健康五家上市公司的最新财报为例,进行了剖析。(注:因财年划分差异,阿里健康为2022年中期报告,其余为2022年度报告)

2022年5家上市公司收入概览(阿里健康为半年报),数据来源:公司业绩报告

如果从各家公司的主要付费方来划分,包含C端和B端(此处指C端以外的所有付费方)两大类;其中,阿里健康、京东健康和叮当健康的主要付费方是C端个人。电商属性决定了三家公司有着诸多共同点。

首先,医药零售快速增长,且仍是主要收入来源。

医药电商市场份额增长已是大势所趋,疫情的短期影响又加速了这一进程。

各家企业不断丰富处方药、非处方药、医疗器械、保健滋补品等医药健康产品品类,为用户提供更多选择,进一步加快了购买习惯的线上化;此外,企业持续在仓储、物流等服务能力上进行提升,为药品配送时效提供了保障,也是促使更多用户选择线上购药的关键因素。

2022年,阿里健康杭州塘栖仓投入运营,日均最大发货能力可达到100万单,全仓采用了数字化智能化设计,智能货位分布、AI拣货等工具的运用,使得舱内作业能力和效率大幅提升。

截至2022年底,京东健康已使用了京东物流全国范围内的22个药品仓库、超过500个非药品仓库,药品自营冷链能力覆盖全国超过300个城市。

在内外部因素助推下,几家企业业绩增长显著。2022年,京东健康实现总收入467.4亿元,其中医药和健康产品销售收入403.7亿元,同比增长54.2%;叮当健康总收入43.3亿元,其中,最核心的线上直营快药业务收入30.9亿元,同比增长19.6%。

阿里健康的半年报也有一定参考价值,截至2022年9月的半年内,总收入为115亿元,其中医药自营业务收入100.8亿元,同比增长24.2%。

各家企业越来越重视专业服务,包括医疗服务、药事服务、慢病管理等内容。

线上医疗服务直接关系着后续的处方、药品服务,是各家公司重点打造的内容之一。

截至2022年9月,阿里健康签约的在线健康咨询服务的执业药师、执业医师和营养师合计近18万人(含小鹿中医)。

京东健康也不断丰富医疗健康服务产品矩阵,2022年推出秒问京医、专家在线、夜间急诊、在线找名医等产品和服务,全年日均问诊咨询量超30万人次。

药事服务、慢病管理等方面,线上平台处方药销售规模增长,越来越多新特药选择线上首发,使得相关的患者服务成为必要。

截至2022年9月底,阿里健康自营业务已深度则运营了17大“健康关爱中心”,覆盖心血管、皮肤、肿瘤等疾病领域,为患者提供药学服务;服务的慢病用户人数已达到730万,同比增长46%。

截至2022年底,京东健康则上线了包括糖尿病、肝炎、营养科在内的15个患者关爱中心,疾病数量超过41个,为用户提供诊后管理及随访服务;通过药学门诊与与线下医疗机构临床药学专家合作,为用户提供合理用药建议。此外,京东健康还在北京开设了首家听力中心门店,提供验配服务。

药事服务、慢病管理能更加有效地解决患者疾病治疗、安全用药等问题,同时,由于患者依从性提升、按时按量用药,这对线上平台而言意味着复购率提升。因此,这些专业服务对相关参与方来说,都有较大价值。

基于既有服务流程,数字化营销成为新增长点。

事实上,前文提到的诊后随访、慢病管理、药学服务等内容,一定意义上就是数字化营销的部分内容。但数字化营销远不止针对用药本身,也不只是学术营销的线上化,互联网医疗平台与药企的合作,已经延伸至诊前筛查、诊后支付等环节。

2022年,京东健康与武田中国在罕见病领域合作开展线上筛查项目,与信立泰药业在创新支付项目中也取得阶段性成果。

叮当健康也以技术创新与品牌商进行营销合作,2022年与扶他林共同合作了“自测体能状况、疼痛风险早知道”的小程序数字化自测项目,与辅舒良共同合作了“1分钟了解过敏性鼻炎风险等级”的过敏指数小程序数字化自测项目。

当前,数字化营销收入在各家公司总收入中的占比较低。例如,2022年,京东健康在线平台、数字化营销及其他服务的整体收入为63.7亿元,占总收入的13.63%;叮当健康营销服务、市场服务和其他服务的整体收入为1.3亿元,仅占总收入的2.9%。

不过,大部分数字化营销是基于已有的医患资源、技术资源进行,有着较高的毛利率,可达70%-80%左右。互联网医疗平台有着诊前、诊中、诊后全流程等技术与服务能力积累,为药械企业提供筛查、复诊开方、药品销售与配送、诊后管理、创新支付等一系列的营销服务,有助于提升合作伙伴的营销效率,也能更全面地挖掘新增长点。

尽管几家企业有共性,但各自也有显著特征。

例如,阿里健康基于广泛的流量入口,着重打造中医药、疫苗等服务。

阿里健康有着广泛的流量来源,除了医鹿APP之外,其医药和医疗健康服务还覆盖阿里系旗下天猫、淘宝、支付宝、淘宝特价版、饿了幺、高德、钉钉、盒马、夸克搜索等的用户。

在保持医药自营、医药电商平台、医疗健康及数字化服务业务稳定增长的同时,阿里健康重点深化中医药、疫苗等服务。

中医药方面,阿里健康收购小鹿中医后,持续发挥其积累多年的资源、技术和品牌优势,提升医疗服务能力。2022年,小鹿中医与北京广播电视台官方新媒体平台“北京时间”合作,搭建首都名中医挂号预约服务平台,提升中医药服务的便捷性。截至2022年9月,小鹿中医已拥有注册中医师达到9.1万,累计服务近1100万患者,药品服务网络也得到进一步完善。

疫苗方面,阿里健康与数千家疫苗接种机构合作,提升疫苗接种服务的数字化水平,改进用户获取疫苗知识和服务的体验和效率,提高疫苗接种积极性。

京东健康参照实体架构构建线上医疗服务能力,强化商品反向定制。

2022年,京东健康持续完善线上科室设置,已建立超过150个二级临床科室。在组建了27个专科中心的基础上,2023年,京东健康上线皮肤医院,可理解为是综合医院内的一个大专科或诊疗中心,升级为了专科医院。这些与实体医疗机构架构高度相似,以便提供更有针对性的医疗服务。

零售方面,京东健康着力提升C2M反向定制能力,通过积累多年的用户数据,为不同人群甚至是个人定制产品与服务,提升供应链效率。

叮当健康则始终聚焦“紧急用药”细分需求,在前期已建立起一定的覆盖区域、用户规模基础上,降低运营成本。

2022年,叮当健康线上直营渠道订单总数达6170万单,平均每单收入为人民币50.1元。线上购药“价格战”激烈,客单价提升是一方面,降低运营成本也越来越关键。

叮当健康索应用AI、5G、物联网、云计算等技术,利用“电子围栏”技术科学规划药房选址,应用“电子路径规划”“叮当沙盘”“手机智能拣货”及“手机动态盘点”等智能系统全面提升运营效率;还灵活配置多重运力,全面降低成本。

值得一提的是,叮当健康已开始在部分城市试点收取药品配送费,这也在一定程度上降低了成本。

总的来说,在C端付费的模式中,企业需要打造量、价、效齐驱的服务模式,只是各家公司的具体做法有所不同。

互联网医疗上市公司中,平安健康、智云健康以B端客户为主要付费方。不过,两家公司共性大概仅限于在线问诊、复诊配药等基础服务上,差异远多于共性;其差异在于,客户并非同一个“B端”,业务结构和逻辑也有天壤之别。

以金融渠道、企业为主要客户,代表支付方整合服务方

与平安集团业务协同,一直是平安健康有别于其他互联网医疗公司的特征。

2022年,平安健康快速调整过往以个人用户为中心的渠道和展业体系,构建能够支持金融客户和企业客户展业的新体系,上述特征更加明显。

金融渠道方面,平安健康持续挖掘平安集团的客群、资源等优势,协同平安集团综合金融业务通过“综合金融+医疗健康”的组合打造管理式医疗模式;同时,精准转化平安集团综合金融高价值用户,也是增长动力之一。

2022年,来自平安集团综合金融渠道的付费用户数超3400万,在平安集团2.28亿个人金融用户中的渗透率达到约15%。

在积极探索和强化与平安集团业务协同,服务平安集团综合金融用户的同时,平安健康全力聚焦企业客户端,服务企业员工与企业用户。

企业客户方面,平安健康已形成“易企健康”产品体系,建立了以“体检+”和“健管+”为核心的2大解决方案,组合搭配不同的服务模块,满足企业多元化需求。

截至2022年底,平安健康服务企业数累计达到978家,覆盖近300万企业员工及用户;2022年底,存量大型规模企业客户(员工数大于3000)续约率高达近90%。

供给侧,平安健康整合了内外部医生团队、实体医疗机构、药店、消费医疗机构等多种资源,共同为客户服务。

也就是说,平安健康所服务的B端客户主要包括:保险公司、银行、有员工健康管理需求的企业等;其业务逻辑则在于:代表支付方整合服务方,支付方即各类B端客户,服务方则是线上线下各类医生、机构等资源。

“医院为先”战略持续发力,院内业务收入猛增

“医院为先”是智云健康的核心战略。基于医院合作,智云健康以增值解决方案和订阅解决方案获得收益。

其中,利用医院SaaS网络,全面增值服务解决方案包括SaaS、慢病医疗用品,包括可与SaaS连接的专属AIoT设备。截至2022年底,已有约2567家医院安装智云医汇SaaS,包括714家三级公立医院,761家二级公立医院,38家中国百强医院。2022年,直接或间接向智云健康采购增值解决方案的医院达到2818家,同比增长34%。

订阅解决方案主要是借助SaaS所覆盖的医院、医生资源,为药企提供数字化营销服务。截止2022年底,智云健康已有26家付费客户,客户保留率为93%。

医院客户的增长,不仅可能产生来自医疗用品等收入的增长,还因覆盖了更多医生资源,获得更多数字营销机会。

得益于医院客户的深度维护和大力开拓,2022年,智云健康实现了29.9亿元收入,其中院内解决方案收入21.8亿元,同比增长71.6%。

因此,尽管智云健康也与药店合作,也提供慢病管理服务,但其业务逻辑整体上建立在与医院合作的基础上,医院既是付费方,也是资源提供方和服务方。

B端客户和C端客户在决策层面有巨大差异,企业需要更好地寻找标配服务与个性化服务之间的平衡点,才能在扩大客户覆盖的同时控制成本。

很显然,互联网医疗公司的“多极分化”越来越明显。分化过程中,每家企业的商业模式显现出差异。

不只是几家上市公司,未上市公司同样如此。例如,好大夫在线发挥各地专家资源能效,以在线问诊作为核心业务的同时,也向保险、企业客户服务延伸;微医的数字健共体模式在山东、天津等地持续运营,与当地医疗服务体系深度结合,以验证互联网医疗在医疗提质提效及医保控费方向上的价值;医联研制出大模型驱动的AI医生——medGPT,尝试扩大AI在疾病预防、诊断、治疗、康复等环节的应用场景;微脉长期与各地医院合作,共同为患者提供全病程管理服务,以解决传统医疗服务院外环节缺失、院内外脱节的问题。

时至今日,已经很难就某一个维度或某几个维度,将几家公司放到一起直接比较。各家公司的服务内容有交叉,但重点攻克的行业痛点不尽相同,这些痛点也都有改善的必要,因此,也无法下定论,断言哪种模式一定是“赢家”;更有可能的是,各个参与者优势互补,形成合理,使行业走得更远,共同成为胜利者。

上一篇

上一篇 下一篇

下一篇