“把寒气传递给每一个人。”

近日,任正非在内部讲话中提到,未来十年全球经济将面临着持续衰退、消费能力大幅下降的情况,也就是说资本寒冬将从各个领域席面而来。

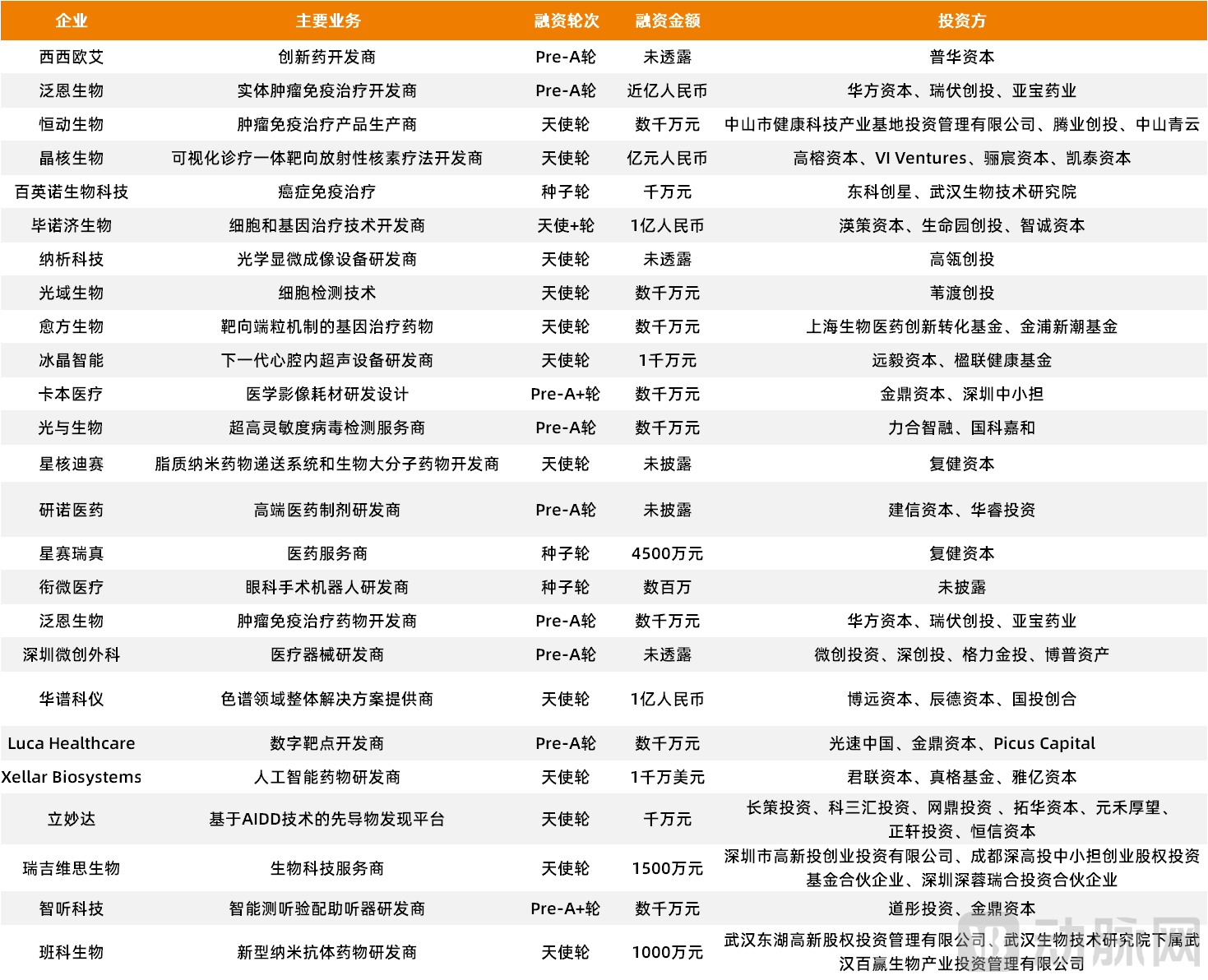

2022年8月早期医疗融资情况梳理

但医疗早期融资市场似乎并未受到影响,反而处于持续增长态势。据动脉橙果局不完全统计,我国医疗健康领域8月共发生25起早期投融资事件,融资总额约为14亿元。

这不禁让人疑惑:为何早期医疗投资市场能逆寒冬而行?这其中的底层逻辑究竟是什么?再从企业角度来看,究竟怎样的初创企业能受到资本青睐,他们之间是否有一些共性的特征?最后回到投资机构端,他们基于医疗早期的投资逻辑究竟是怎样的?为解答这些疑问,动脉橙果局将从8月早期医疗融资数据中一窥究竟。

早期医疗投资为何而“热”?

投早正在成为一种共识。

这并不是凭空揣测,而是有真实数据作为支撑。据动脉橙果局此前统计,2022年上半年,我国医疗健康领域共发生121起早期投融资事件,融资总额近百亿元,无论是融资事件数还是融资总额,都远远超过了去年一年的数据。

数据的大幅度增长不是没有原因的。

首先从源头来看。近年来,受迫于“绩效考核”的直接压力,科研院所不断地通过各种方式,去鼓励科学家创业,并竭尽所能地去为其创造良好的环境,核心目的就是希望推动科学家的科研成果能够转化。这在一定程度上推动了一批科学家率先走出了实验室。

其次从整个医疗市场来看,比以往任何时候都更加关注原始创新技术。当前,我国医疗领域已经跨过了在传统商业模式下,以“国产替代”为主旋律的创业时代,低垂的“苹果”已经摘得差不多了,未来更多的机会必定是留给那些,真正具有原始创新技术且能满足临床需求的创新型企业。

最后从投资机构端来看,投资界限将变得不再清晰,被迫将重心转向早期投资。

近年来,医疗领域上市企业年轻化趋势愈发明显,以2021年为例,在98家上市企业中,有31家企业成立时间小于10年,这与以前医疗行业15-20年的上市周期明显大幅压缩。

当上市变得越来越“容易”,相应的,投融资的节奏也在加快。根据动脉橙发布的《2021年全球医疗健康产业资本报告》显示,2021年,我国医疗健康产业投融资总额达到创下历史新高的2192亿人民币,同比增长32.84%;融资交易数量达到1362起,同比增长77.57%。

值得一提的是,很多初创型企业都在一年之内完成了2轮甚至是3轮融资,这样的融资速度是远超从前的。也正是在这样一种“快速匹配”的投资环境下,投资界限将变得不再清晰,以往只专注中后期的投资机构,很难再找到一个合适的点从中间切入,只能将目光聚焦到早期项目,从“0”开始培养。

从某种意义上来说,我国医疗领域已经从以前的“模仿”跨入到了“创新”阶段,因此无论是创新源头,还是以投资机构为主题的产业端,都将重心放在了早期。所以,即便是遇到资本寒冬,那些真正具有原始创新技术,且拥有巨大市场空间的初创项目,永远都会受到资本追捧。

初创企业融资标配:牛人团队+硬科技方向

弄明白了早期医疗投资市场为何能有热度之后,接下来我们就回答具体的问题,即怎样的初创企业会受到资本青睐?

通过对8月完成早期融资的25家企业进行一一分析,动脉橙果局总结了两个共性的特征:一是创始人均为科学家,且核心团队技术背景深厚;二是初创企业都瞄准了前沿科技领域,“硬科技”属性较重。

先说第一个特征。

根据动脉橙果局统计,在8月完成早期融资的25家企业中,创始人均有科学家背景,并且其后面的核心团队也同样如此,且这些科学家大都出身于国内或国际一流科研院校。

以8月完成近亿元天使轮融资的晶核生物为例,其创始团队是四位博士,其中余海华博士曾就职于GSK,从事新药研发10多年,后加入华益科技,负责分子影像与药物研究;另外一位联合创始人王羽博士曾在Endocyte(已被Novartis并购)、Eli Lilly等国际知名药企从事小分子核药等各种靶向偶联药物研发20余年,具有美国多个NDA和IND的新药研发经验。

事实上,科学家加持创始人身份,这其实也符合当前医疗领域创业的基本规律。一方面是政策导向,鼓励科学家创业;另一方面是医疗领域正逐步向高科技领域延伸,当下的初创企业比过去更需要具备“硬”实力,所以对创始人也提出了更高的要求。

但需要清醒认识到的是,科学家创业是一个“大浪淘沙”的过程,真正能成功走出来的是极少数,因为从一个科学家转变为企业家,其实还有很长的一段路要走,这里面包括科学家的认知,以及市场资源的链接和科学家自身的企业管理能力等等。

这显然不是一件容易的事,尤其是对于当下国内绝大多数的科学家来说,他们囿于这样或那样的束缚,很难在短时间内掌握这些核心能力。所以我们看到了在8月完成早期融资的初创企业,都在尝试采用“科学家+职业经理人”的团队管理模式,即科学家负责技术研究,职业经理人分管企业运营。

这样“搭配干活”不仅能扫清科学家在创业时的盲点,同时也能将两者的优点最大化,这必然会成为未来趋势。

说完人,再来说说第二个特征,即初创企业都聚集在了硬科技领域。

据动脉橙果局统计,在8月完成早期融资的25家企业中,“硬科技”企业占比100%,其中生物医药类企业18家,占比72%;医疗器械类企业7家,占比28%。

再做进一步分析,在这25家企业中,70%以上都聚焦于肿瘤、心血管等当前处于重度临床需求,且很多技术需要突破的医疗细分领域。

以8月完成近亿元Pre-A轮融资的泛恩生物为例,为解决缺乏全面抵抗和改造实体肿瘤微环境能力这一技术难题,泛恩生物采用覆盖全基因组的高通量筛选平台(HAP),在肿瘤微环境中系统研究了每个基因对T细胞的迁移、增值、功能和微环境改造等方面的影响。最后通过全基因组T细胞信号优化技术平台 (GSOP),获得最佳的基因组合,全面提高了CAR-T与TCR-T细胞向肿瘤浸润、持续维持增殖与杀伤效能、改造肿瘤微环境等方面的功能,实现了对实体肿瘤的有效治疗。

事实上,初创企业之所以要去“啃”这些硬骨头,其实是必然的。因为在当前的医疗领域,每一个成熟的细分赛道基本上都已走出了头部企业,初创企业若想要分到一杯羹,就必须得拥有能打破行业垄断或者推动行业变革的关键性技术,且这项技术是能真正解决临床需求的,而且还要具有不可替代性。

一位资深投资人告诉动脉橙果局,“投早”其实并不在于创始人,更多的是关注技术本身和赛道选择。这是因为创始人在早期其实有很多特征没有表现出来,因此也看不出来今后的发展,即便是创始人存在“短板”,也并不可怕,因为这都可以通过后期去逐步解决和完善。

所以,初创企业的“长板”必须要足够,这个所谓的“长板”就是初创企业要选择市场空间较大的赛道,且自身要拥有过硬的技术,这才是真正推动企业成长的核心驱动力。

当投早成为新趋势,投资机构应如何“与时俱进”

投资机构永远是早期医疗投资市场的焦点问题。据动脉橙果局统计,在8月完成的25起医疗领域早期融资事件中,共有61家投资机构参与,数量较上月增加了32家。

除了数量大幅增加,投资机构的多元化也成为一大特征。通过对这61家投资机构进行分析,橙果局发现,除了有高瓴、君联等头部机构加持之外,还有很多地方区域性风投基金,例如本月完成早期投资的深圳市高新投创业投资有限公司、武汉东湖高新股权投资管理有限公司、中山市健康科技产业基地投资管理有限公司等。这些地方性基金成立的目的就是为了更好地孵化当地早期项目。

除此之外,作为创新源头,科研院校当前也在募资天使资金,这其中的典型代表就是清华系的水木创投和荷塘资本,他们都是清华工研院下设的科技成果产业化专业投资机构,核心任务就是投资清华系的科研成果。

虽然投资机构当前都在往早走,但与科学家创业一样,也存在诸多难点。

首先就是如何精准触摸到科学家资源,国内科研院校项目相对封闭,如果没有“桥梁”,投资人很难介入;其次就是如何甄别科学家项目,不同于中后期投资,面对的都是相对成熟且经过市场验证的项目,早期医疗项目不可控性强,因此评判的维度更多也更加复杂;最后就是如何陪伴初创项目快速成长,对于早期项目来说,资金可能不是唯一重要的,更重要的是投资机构能否给予他们所需的“投后服务”,这比“钱”要来的更有成效。

那要如何解决呢?

第一点是要做行业研究,主动发掘优质赛道,再深入的研究这个赛道里面的公司,然后再去匹配早期投资标的。

第二点是要去打通多渠道。蓝驰创投合伙人曹巍就曾谈道,要接触好的早期项目,朋友推荐是一个重要的渠道来源,再有一个是平台的互动,包括一些赋能和行业活动;然后就是行业研究方面,积极参加行业内的展会;最后是扩展,主动结交关键人。

除此之外,我们也看到不少投资机构正在通过创立孵化器、培训营、科学家论坛等形式,从不同维度去链接更广泛的科学家资源。

第三点是要学会转化视角,在与科学家创始人交流的过程之中,要把自己也当做这个团队的创始人。这样的互动,一方面是能与科学家尽快取得信任,另一方面也是更全面地了解这个科研成果,它应该要做出一个怎样的公司,这其中又有哪些机会,这个初创公司应该具备哪些能力和走什么样的路径等等。

第四点是要打磨自身的投后能力。这非常关键,正如前面所说,科学家创业是有一定局限性的,所以,投资机构要去深度参与到具体的项目孵化之中,并且要有一定的执行力。

创新工场执行董事暨前沿科技基金总经理任博冰曾谈道,投资机构在早期项目上要具有针对性的覆盖、认知和执行力,要去帮助科学家取得阶段性进步,例如打磨和验证技术,以及组建一个包括前瞻和落地的团队,只有这样,才能使初创项目团队成长,投资机构也因此能获益。

上一篇

上一篇 下一篇

下一篇