作者: 樊钰纯

核心观点

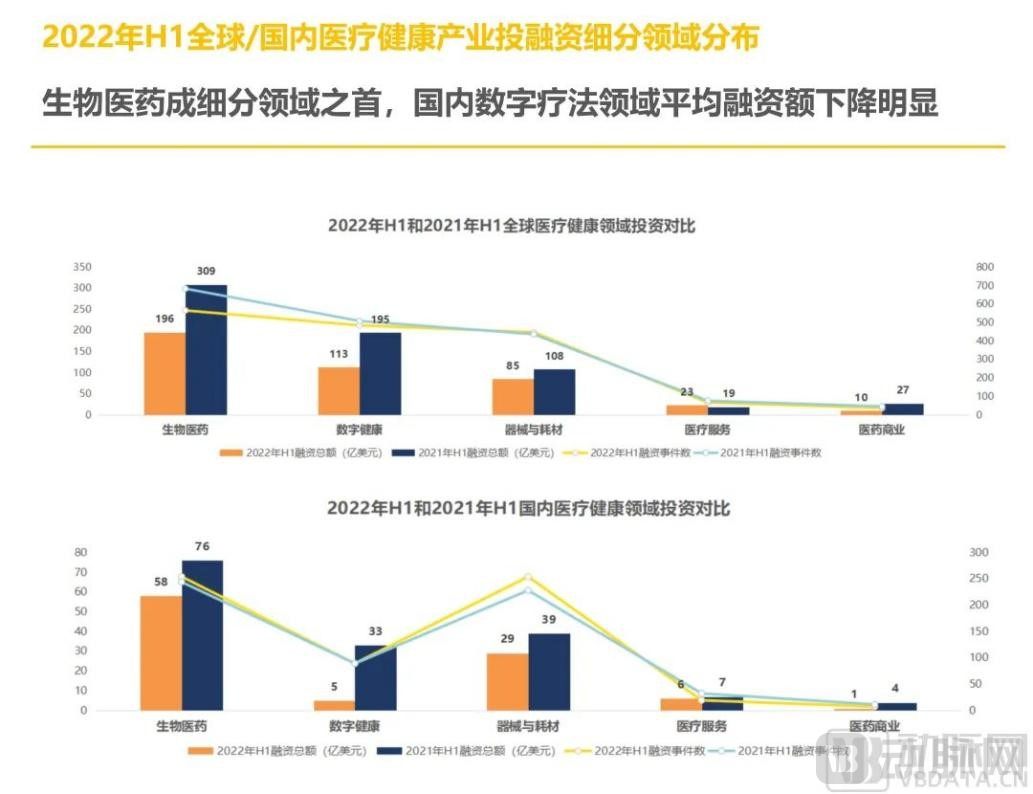

一、2022年H1全球医疗健康产业融资事件数和融资总额较去年整体下降,但国内早期医疗项目受资本的关注度持续提升,拉动国内整体医疗健康产业投融资交易量增长;

二、资本积极布局投早投小,生物医药领域融资优势明显,数字健康领域紧随其后,但数字健康领域缺少大额融资事件;

三、红杉中国成上半年最活跃医疗早期项目投资机构,投资标的以生物医药公司为主,受政策引导,投资机构还将集中持续向早期医疗项目靠拢;

四、生物医药和数字健康是2022年全球共同关注的热点领域,且医疗数据访问服务的热度不断升级,资本纷纷“广撒网”押注该领域初创企业,未来医疗健康产业对数字化的需求将持续提升。

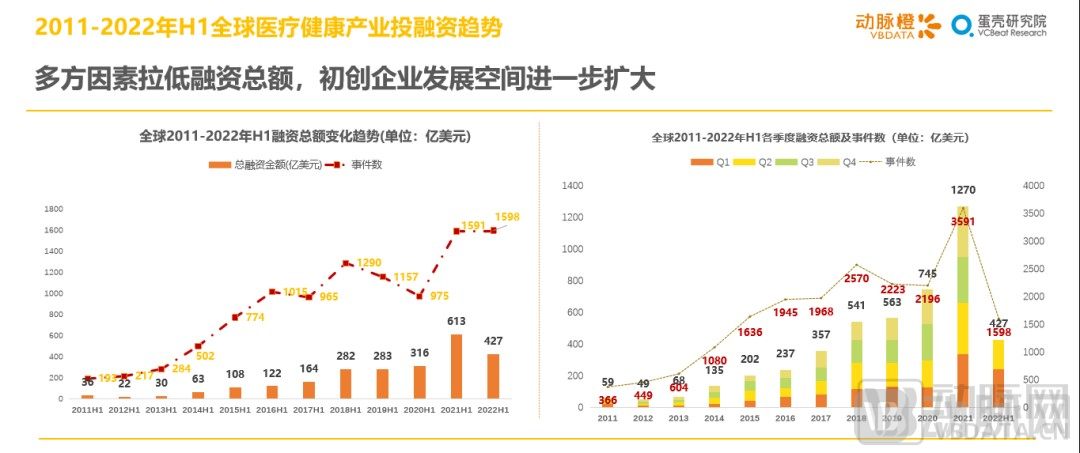

2011年—2022年H1全球医疗健康初创企业融资变化趋势

1.1 多方因素干扰投融资市场,初创企业受关注度持续提升

受局部冲突、疫情、能源、债务、通胀等因素的影响,2022年H1海内外融资市场都出现了一定程度的波动。其中,医疗健康产业的融资市场也并未有预期乐观。

2022年H1,全球医疗健康产业共发生1598起融资事件,同比增加6起;融资总额达427亿美元(约2777.34亿人民币),居历史第二位,同比2021年H1的历史巅峰下降约43%,整体趋于冷静。

但是,资本对初创企业的包容度却持续提升,延续了其在2021年对早期项目的态度。愈来愈多有潜力和成长性的初创企业获得资本助力,在今年上半年进一步发展壮大。

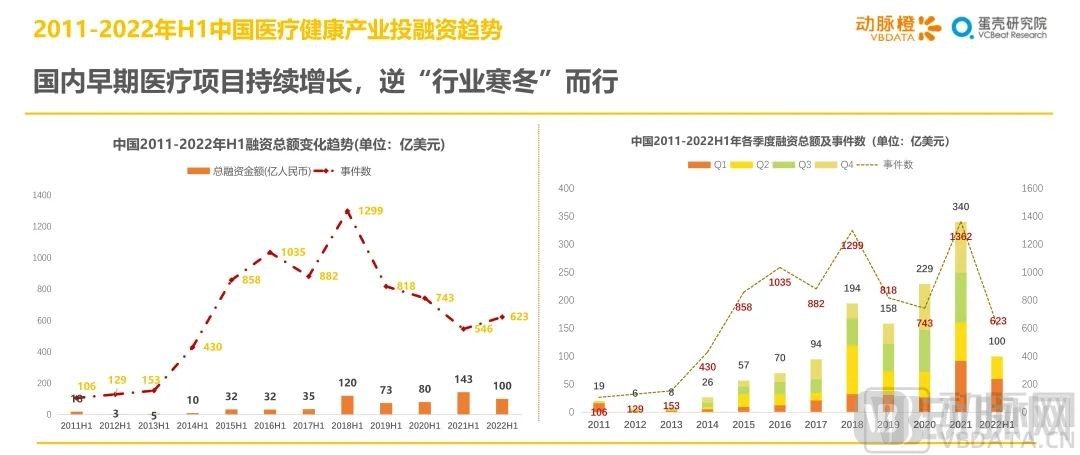

1.2 国内早期医疗项目投融资持续增长,逆“行业寒冬”而行

2022年H1,中国医疗健康产业投融资总额近100亿美元(约647.59亿人民币),同比下降超40%;与此同时,国内融资交易数量为623起,较2021年H1增加77起。

投融资总额降幅明显,但融资交易数量却有所提升。究其原因,主要是早期医疗项目投融资增多。

2022年H1,我国医疗健康领域共发生180起早期投融资(包括种子轮、天使轮和pre-A轮)事件,累计融资近9亿美元,无论在融资事件数还是融资总额方面,都直逼2021年全年的指标(296起融资事件超11.94亿美元,约77.6亿人民币)。

近年来,受到“绩效考核”的直接压力,科研院校和科学家比以往更加专注于科研成果转化,加之国内在政策、资金与资源链接上的引导与扶持,越来越多的科学家开始顺应时代潮流,选择从实验室走向市场。

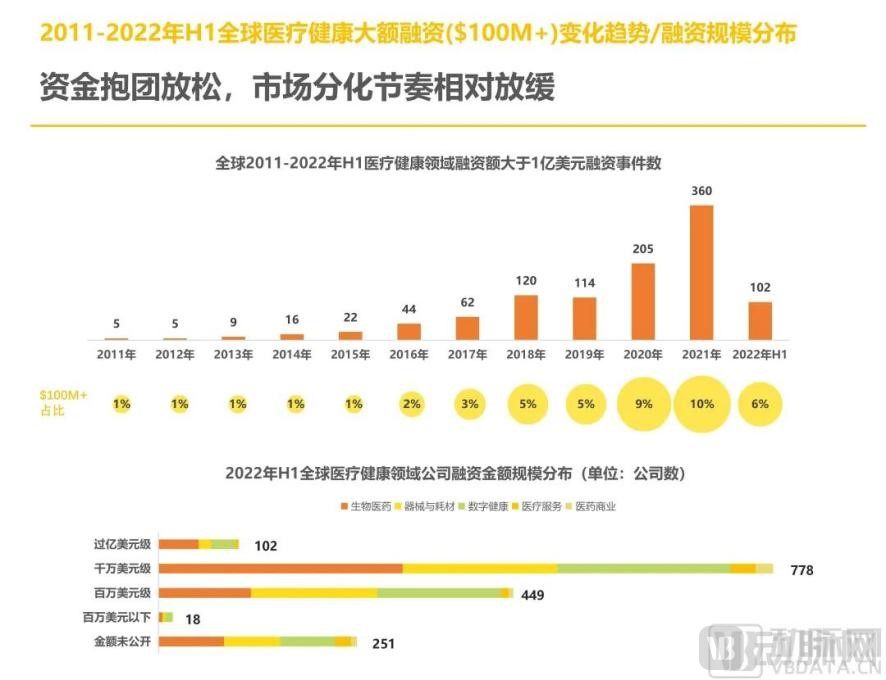

1.3 资金抱团放松,市场分化节奏相对放缓

2022年Q1的情况延续到了上半年末:2022年H1,全球单笔超过1亿美元的融资共102起,在H1融资总额中占比超过6%,不及2021年同期;其中有一半的事件来自生物医药领域。

不仅如此,在数量最多的千万级美元融资事件中,生物医药领域企业也在其中占大头、优势明显,持续与数字健康和医疗器械领域企业拉开差距。

与2021年一样,全球经济的景气程度在2022年H1仍旧欠缺,不过相比2020-2021年医疗健康产业的防御性促使的资金抱团,2022年H1的资金抱团现象明显减轻,初创企业的势头持续上涨。

全球2022年H1医疗健康早期投融资热门赛道

2.1 资本积极布局投早投小,生物制药、医疗信息化等标签热度较高

2022年H1,生物制药、医疗信息化、IVD、研发制造外包等标签热度较高。从融资轮次来看,2022年H1的公开融资主要集中在早期,尤其是A轮。

具体来看,这些企业都处于医疗健康领域里的高壁垒创新赛道,例如人工心脏赛道上获得药监局首个全磁悬浮式VAD批准的同心医疗、在侵入式脑机接口赛道上深耕脑深部电刺激的景昱医疗以及拿到康复机器人赛道单轮融资额最高纪录的傅利叶智能。

由此可见,在2022年全球医疗健康整体融资热度下降的情况下,投资机构一方面积极布局投早投小,同时也一直把目光放在那些厚雪赛道上。

2.2 数字健康领域融资额明显下降,投资轮次主要集中在早期阶段

相较于2021年H1,今年全球各领域整体融资总额和融资事件数都呈现不同幅度的下降,数字健康领域尤为明显,总额环比下降42%。

2022年H1,国内数字健康领域主要集中在百万美元级融资,没有过亿美元的大额融资事件产生,而且融资轮次主要集中在早期。

可见在资本寒冬下,投资机构对该领域虽然积极布局保持跟进,但更倾向于观望的态度。

2022年H1医疗健康活跃投资机构分析

3.1 红杉中国成最活跃投资机构,资本“拼命”向早期靠拢

2022年H1,红杉中国基金累计出手35次,成全球医疗健康最为活跃的投资机构。此外,在投资轮次方面,展现出对A轮前的偏向。

红杉中国投资标的以生物医药公司为主,其中,侵入式脑机接口研发商脑虎科技和小分子新药研发商昕瑞再生在半年内两次获得其加注。

启明创投在2022年上半年投资28次,位居全球第二,值得一提的是,在这28次融资中,由启明创投领投的融资事件有17起。

不容小觑的是,2022年上半年有52家处于早期阶段的生物医药企业获得TOP10活跃投资机构融资,投资机构有集中向早期生物医药企业靠拢的倾向。

3.2 地方政策引导投早投小,投资机构集中发力医疗健康早期项目

国内TOP10活跃投资机构的领域偏好均是生物医药和器械与耗材,并且投资轮次都在A轮上下。

2022年H1,投资机构纷纷把目光聚焦在早期医疗项目上。结合国内上半年的融资市场情况和具体融资事件,造成这一趋势的主要原因是相关政策的推动。

近年来,各地方政府政策引导投资机构投早投小,例如深圳市地方金融监督管理局在2022年4月7日发布的《关于促进深圳风投创投持续高质量发展的若干措施》直接提到对投资机构投资深圳市种子期、初创期科技创新企业的鼓励措施。

2022年全球医疗健康投融资热点趋势分析

4.1 生物医药和数字健康是全球热点,细胞与基因治疗正进入“快车道”

从投资热点领域看,生物医药和数字健康是2022年上半年全球共同关注的热点领域。

就国内而言,2022年1月,《十四五医药工业发展规划》提出重点开发细胞治疗和基因治疗药物等新型生物药的产业化制备技术。同时,上半年细胞与基因治疗领域吸引了红杉、高瓴、经纬、启明、OrbiMed、RA Capital等顶级投资机构入局。

由此可见,细胞与基因治疗在政策、技术、资本、下游市场等支撑下,行业正在进入“快车道”。

此外,医疗行业正逐步向高科技领域延伸,具有原始创新技术且市场空间较大的创新项目更有可能在早期市场上脱颖而出。

4.2 医疗数据访问服务热度升级,资金大批涌向初创企业

美国《21世纪治愈法案》要求提供者通过应用程序编程接口(API)让患者轻松、数字地访问他们的医疗记录。法案的相关规定让美国一些新兴医疗信息化企业加入数据访问服务市场。

与此同时,作为非强制指南的FHIR(快速医疗保健互操作性资源)标准因有助于简化健康信息的安全交换而进入部分初创企业的业务发展规划。

显而易见,API(应用程序编程接口)、虚拟护理增加和健康数据去中心化等趋势将持续推动医疗健康产业对数字化的需求。

不过,当前数字健康领域主要迎合的是企业需求,未来面向终端消费者需求的业务仍具备发展空间。

上一篇

上一篇 下一篇

下一篇